SNUAA-NE News Release 04.25.2021

도삼주 박사의

“소셜 연금의 기초와 오해”

4월16일 뉴잉글랜드 포럼 성료

뉴잉글랜드 포럼에서는 4월16일 도삼주 박사를 모시고

“소셜 연금의 기초와 오해” 라는 제목으로 소셜연금에 대한

기본 내용과 오해하기 쉬운 부분을 중심으로 강의시간을 가졌다.

관심있는 분들을 위해 강의 비디오가 녹화되어 YouTube에 올려져 있다.

소셜 연금의 기초와 오해 (서울대학교 동창회 뉴잉글랜드 포럼)

도삼주 박사는 서울대학교 공대 전자공학과를 1988년에 졸업하고,

Korea Advanced Institute of Science and Technology (KAIST) 에서 석사,

2000 년에 Carnegie Mellon University 에서 Electrical and Computer Engineering 전공으로

박사학위를 받았다. 2003년 부터 Nuance Communications 회사에

Senior Principal Speech Scientist로 근무하고 있으며,

그전에는 SpeechWorks International, 한국통신 연구개발원에 근무한 경력이 있다.

도삼주 (공대 84) 박사는 유튜브에 “소셜 연금의 기초” 강의를 올렸다.

“보스턴 소리네”라는 이름으로 소셜 연금의 기초를 비디오 9편,

총시간 약 3시간에 걸쳐 자세히 풀어 설명하고 있다.

https://www.youtube.com/watch?v=s57SMbcR2Rw&list=PLmRDEsZ1N1QdaWy2ZilsW1uJZFSVQzuba&index=6

“소셜 연금의 기초” Series는 아래 링크로 들어 가면 된다.

https://www.youtube.com/playlist?list=PLmRDEsZ1N1QdaWy2ZilsW1uJZFSVQzuba

* 주요 용어와 내용

– AIME: Average Indexed Monthly Earnings: 환산 평균 월소득 (이것으로 PIA를 정함)

– PIA: Primary Insurance Amount: 기준 월연금액 (FRA 때 소셜연금을 받기 시작할 경우의 연금액)

– FRA: Full Retirement Age: 은퇴 기준 나이, 만기 은퇴연령 66-67세 (PIA의 100%를 받는 기준 나이)

– SSA: Social Security Administration: 소셜 시큐리티 연금. 40 소셜 크레딧 필요. 시민권/영주권 없어도 받을 수 있음.

– SSI: Supplemental Security Income: 저소득 65세 이상 또는 장애인을 위한 생활 보조금. 시민권자는 40 소셜 크레딧 없어도 가능. 영주권자을 받은지 5년 후, 40 소셜 크레딧이 있으면 가능. (추가 확인 필요)

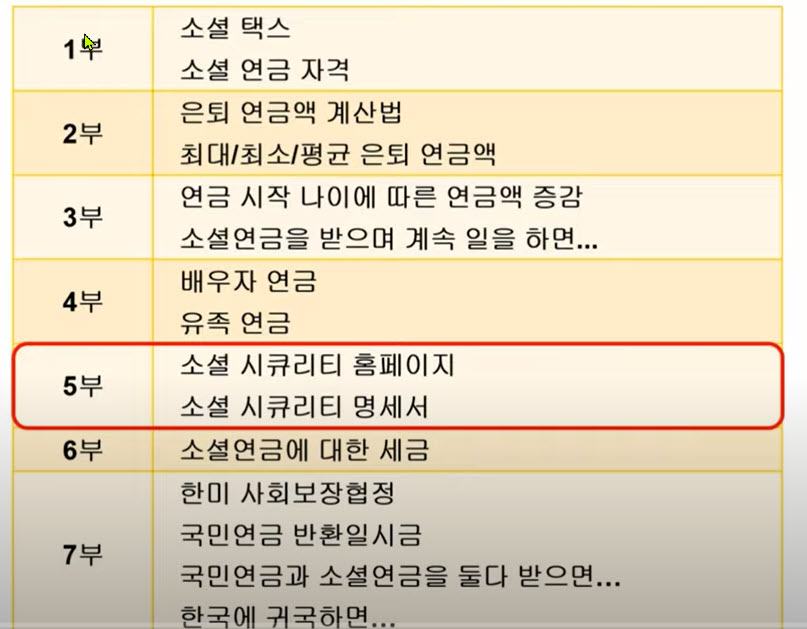

* 제1부

– 소셜 택스: 근로소득에 대해서 소셜 택스를 냄. 은행이자, 투자수익 등에는 내지 않음.

– 소셜 택스가 부과되는 근로소득 상한금액: $142,800 (2021년) (Medicare Tax에는 소득 상한이 없음)

– 소셜 연금 자격: 근로소득에 소셜택스를 내고, 1년에 최대 4 크레딧을 쌓아서, 40 Credit 이상이 되어야 함. 약9-10년 일을 해야 함.

시민권자, 영주권자, 비영주권자, 한국 거주자 모두 가능.

– 소셜 택스는 본인의 근로소득에 대해서 납부하는 것으로, 본인의 근로소득이 없으면 세금보고를 부부공동 (Married Jointly)로 해도 본인의 소셜 크레딧이 쌓이지 않는다. 하지만, 부부 중 한명이 일을 하면, 일을 하지 않은 다른 한명도 배우자연금을 받을 수 있다. (이혼자도 가능) 이것은 부부공동 세금보고와는 상관없는 것임.

– 실제로는 일을 했어도 세금보고를 하지 않았으면 (개인사업을 하면서, 현금 수입을 세금보고하지 않거나, 수입 대부분을 비용으로 처리하여 소득이 없는 것으로 보고한 경우 등), 소셜택스를 거의 납부하지 않아서, 소셜연금 자격이 되지 않거나 자격이 되어도 연금액이 매우 적게 되기도 한다.

* 제2부

– 은퇴 연금액 계산법: 35년간의 환산평균소득에 의해 월연금액이 결정됨. 근로소득이 적고 일을 한 기간이 짧으면, 연금액도 줄어듬.

역누진율 적용: 저소득자는 본인의 평균소득에 비해 연금액의 비율이 높고, 고소득자는 본인의 평균소득에 비해 연금액의 비율이 낮음.

– 은퇴연금액: 매월 최대 $3113, 평균: $1544, 최소: $150 이하도 있음. (2021년 근로자 1명이 FRA 때부터 은퇴연금을 받기 시작할 때의 PIA 금액)

– 실제로 받을 때에, 메디케어 가입자는 소셜오피스에서 메디케어 보험료 (Premium) 납부금을 공제하고 줌. 연방세법상 비거주자는 세금 자동 원천징수. 거주자도 필요하면 세금 원천징수 신청할 수 있음.

– 다른 소득이 거의 없고 소셜연금이 너무 적은 경우에는 SSI 보조금을 받을 수 있음.

* 제3부

– 은퇴 기준 나이 FRA: 66-67세 (1960년 이후 출생자는 67세)

– 은퇴연금을 받기 시작하는 나이: 62-70세

– 연금을 일찍 받기 시작하면 연금이 줄어들고, 늦게 받기 시작하면 연금이 늘어남.

FRA 66세 경우 (1943 ‒ 1954년 출생), 62세에 시작하면 PIA의 75%, 70세에 시작하면 PIA의 132%

FRA 67세 경우 (1960년 이후 출생), 62세에 시작하면 PIA의 70%, 70세에 시작하면 PIA의 124%

몇살 때부터 받기 시작하는 것이 유리할지 생각해봐야 할 것임.

– 만약 67세에 연금을 신청했어야 좋은데 모르고 신청하지 못했고 이제 69세가 되었다면, 지금 신청하면 신청시점의 6개월 전까지 소급해서 지급받을 수 있지만, 그 이전 것은 받지 못함.

– 소셜연금을 신청했다가 1년 이내에 받았던 금액을 돌려주고 취소할 수 있음.

– Cost-of-Living Adjustment (COLA): 물가상승에 따라 연금액이 매년 약간씩 증가함

– 소셜연금을 받으며 계속 일을 하면, FRA 이전에는 연금이 줄어듬. (주식투자수익, 401(k), IRA 인출금, 렌탈 인컴 등 비근로소득은 상관없음.) 이렇게 줄어든 금액은 FRA 이후에 연금액을 조정해서 돌려줌.

– 소셜연금 수령을 연기했어도, 65세에 메디케어 신청하는 것을 잊지 말것.

* 제4부

(예를 들어서, 부부 중 남편이 주근로자로 본인의 은퇴연금을 받을 자격이 되고, 아내는 일을 거의 하지 않아서 본인의 은퇴연금이 없는 경우. 물론 반대의 경우도 있을 것임.)

– 배우자 연금: 아내가 일을 하지 않아도 남편의 소셜크레딧에 의해서 배우자 연금을 받을 수 있다. 보통 남편이 받는 연금액의 50%를 받는다고 얘기하는데, 사실은 아내가 배우자 연금을 받기 시작하는 나이에 따라 차이가 있다. 이것은 부부공동 세금보고와는 상관없음.

– Deemed Filing: 1954년1월1일 이후 출생자는 본인의 은퇴연금과 배우자연금을 같이 신청한 것으로 간주. 그 이전 출생자는 따로 신청 가능함.

– 유족 연금: 남편이 사망하면, 아내가 남편의 연금을 승계해서 받음.

유족연금을 받기 시작하는 아내의 나이에 따라, 남편 연금의 100%를 받을 수도 있고, 이보다 적을 수도 있다. 미성년 자녀와 고령부모도 유족 연금을 받을 수 있다.

– 10년 이상 결혼 생활 후 이혼한 사람도, 배우자연금과 유족연금을 받을 수 있다.

– 현 배우자 또는 이혼한 전배우자가 배우자연금이나 유족연금을 받는 것은, 본인이나 현 배우자에게 아무런 영향이 없다.

– 만약 아내가 일을 해서, 본인의 은퇴연금과 남편에 의한 배우자 연금 또는 유족연금 둘다 자격이 되는 경우, 둘다 받는 것은 아니고 대략 둘 중에서 더 많은 금액을 받음. 총수령액을 늘리기 위해서, 받기 시작하는 시기를 조절할 수도 있다.

* 제5부

– 소셜 시큐리티 홈페이지에서 “my Social Security Account”를 만들어서, 본인의 소셜 시큐리티 명세서를 확인.

– 명세서의 예상 연금액은 각 나이 (62, 66-67, 70세)까지 현재와 비슷한 소득으로 계속 일을 하는 경우의 금액으로, 만약 그 이전에 일을 그만하면 연금액이 줄어들 수 있음.

– 여기에 나오는 금액들은 미래에 받을 예상연금액을 현재의 화폐가치로 보인 것임. 물가상승을 감안하면, 현재 규정에 따라 10-20년 후 미래 그때에 받게 될 연금액은 이보다 훨씬 많게 될 것임. 여기에 본인 FRA 때 예상연금액이 올해 최대금액 (약 $3100)보다 더 많을 수도 있음.

* 제6부

– 소셜연금에 대한 세금: 다른 소득이 별로 없으면 ($1-2만 이하) 연금에 대해서 세금을 내지 않지만, 다른 소득이 있으면 연금의 최대 85%가 세금 대상이 됨.

부부 소득이 $5-6만 이상이면, 연금의 약10%를 연방소득세로 냄. 다른 소득이 훨씬 많으면 20-30%가 될 수도 있음. (연방세법상 거주자)

– 은퇴자금과 세금: Traditional 401(k), Traditional IRA에서 찾은 인출금은 일반소득으로 간주해서 세금 대상이 됨. 반면에 Roth 401(k), Roth IRA 인출금은 소득으로 간주하지 않아서 세금을 내지 않음. 은퇴계획을 세울 때, 여러가지 은퇴자금들에 대한 세금 관계를 이해하면 도움이 될 것임.

* 제7-1부

– 한미사회보장협정: 미국에서 일을 한 기간이 짧아서 소셜연금 수령 자격이 되지 않는 경우, 한국 국민연금 기간을 합쳐서 자격을 갖출 수도 있음. 양쪽 연금이 하나로 합쳐지는 것은 아님. 양국 연금은 각각 따로 계산함.

– 국민연금 또는 다른 연금을 받으면, Windfall Elimination Provision (WEP)에 의해서 소셜연금이 줄어들 수 있음.

– WEP는 배우자/유족 연금에는 적용되지 않음

* 제7-2부

– 미국 영주권을 받으면, 국민연금 반환일시금을 받을 수 있음. 반면에, 미국 영주권/시민권을 포기해도, 소셜택스 납부금을 반환해 주지 않음. 국민연금을 유지하는 것이 유리할지 고려.

– 한국 국민연금 수령액은 미국에 세금을 내지 않음. 마찬가지로 미국 소셜연금은 한국에 세금을 내지 않음. (미국 영주권자, 시민권자, 또는 비영주권자, 비시민권자 모두)

– 영주권/시민권 없이 한국에 귀국해도 소셜연금을 받을 수 있음. 이렇게 세법상 비거주자가 되면 연금의 25.5%를 연방소득세로 냄.

– 미국 영주권자, 시민권자는 어디에 살던지 (즉, 한국에 귀국해도) 연방세법상 거주자로, 다른 소득이 별로 없으면 소셜연금에 세금을 내지 않고, 다른 소득이 있으면 (부부 약$3만 이상) 소셜연금의 일부에 세금을 냄. (제6부 참조)

– 미국 내에서 소셜연금 신청 때 합법 체류신분이 없으면 연금을 받지 못하고, 한국에 귀국해서 받을 수 있음.